Umumnya, jika kita mendirikan perusahaan maka banyak hal akan langsung diurus oleh Notaris sehingga kita tidak perlu lagi kerepotan khususnya tentang pajak-pajaknya. Namun akan lebih baik lagi jika kita cukup mempunyai wawasan tentang pajak sehingga langkah-langkah berikutnya pun dapat direncanakan dengan baik. Berikut rangkuman jenis kewajiban perpajakan untuk perusahaan baru:

Download Infografis:

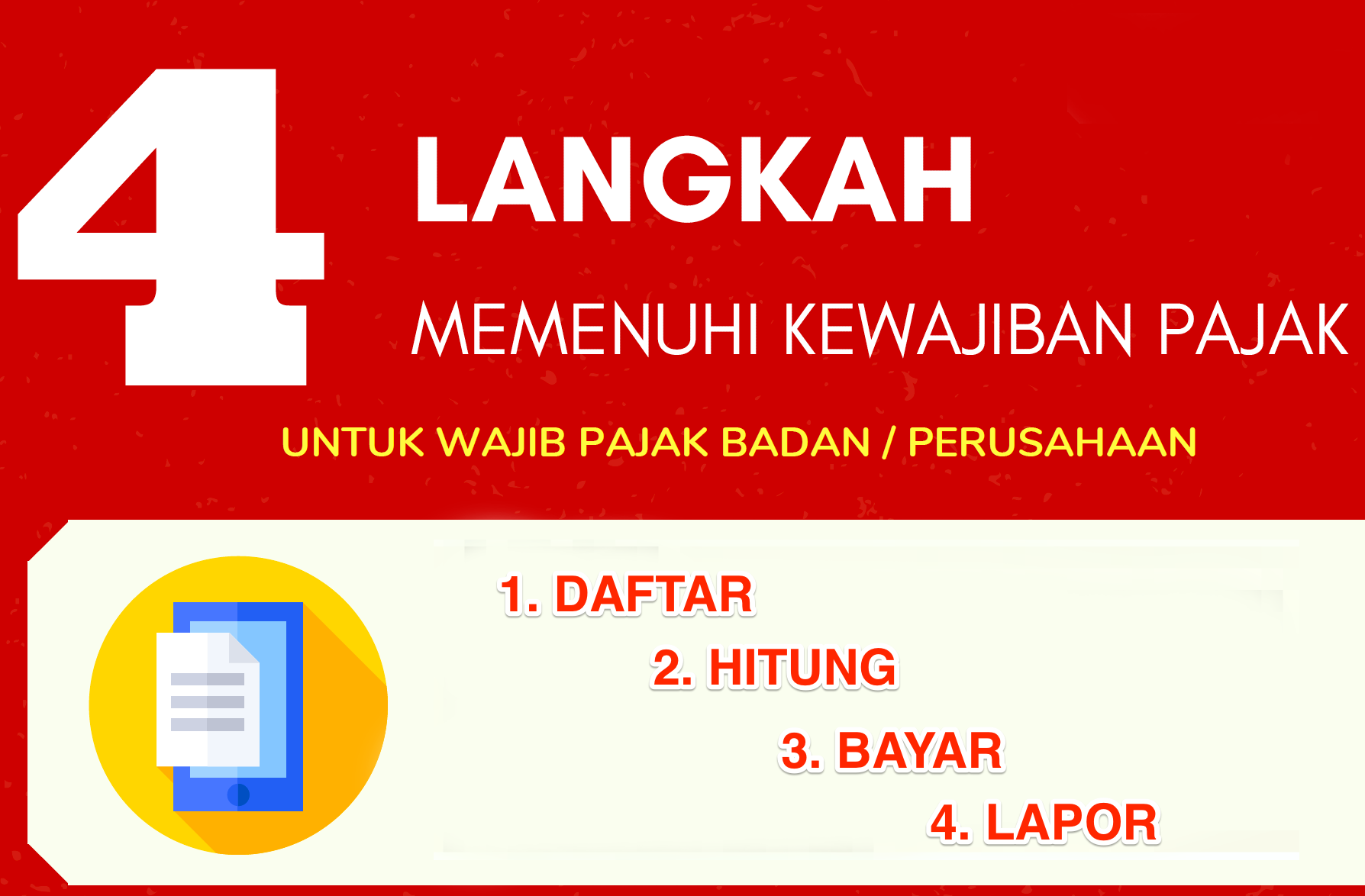

4 Langkah Utama Memenuhi Kewajiban Pajak Untuk Perusahaan Baru

1. Daftar

Perusahaan Kita memiliki kewajiban perpajakan sebagai pembayar pajak dan pemotong/pemungut pajak. Langkah pertama untuk memenuhi kewajiban pajak adalah dengan mendaftarkan perusahaan untuk memperoleh NPWP ke Kantor Pelayanan Pajak (KPP) yang wilayah kerjanya sesuai dengan domisili pendirian Akta Perusahaan dengan menyerahkan beberapa dokumen berikut, yaitu:

- Fotokopi Dokumen/Akta Pendirian Perusahaan

- Fotokopi KTP, NPWP, atau Paspor salah satu pengurus

- Surat Pernyataan Lokasi Usaha

Proses pendaftaran NPWP untuk perusahaan/badan usaha sampai saat ini belum dapat dilakukan secara online, sehingga semua pengajuan harus diajukan langsung ke KPP. Pengajuan pendaftaran dapat dilakukan melalui kuasa.

2. Hitung

Proses hitung adalah proses penghitungan jumlah pajak yang harus dibayarkan sesuai dengan pasal-pasal yang mengatur transaksi yang sedang dilakukan perusahaan. Hal ini artinya bahwa perlakuan perpajakan dapat saja berbeda sesuai spesifik transaksi yang dilakukan. Dalam hal ini perusahaan/badan usaha mempunyai 2 jenis kewajiban perhitungan pajak, yaitu yang pertama terkait dengan penghasilan yang diterima dan yang kedua terkait dengan pembayaran jasa yang dikeluarkan.

Pada hal yang kedua lebih dikenal dengan sebutan kewajiban pemotongan/pemungutan pajak. Contoh, misalnya dalam bulan Januari 2018 perusahaan memperoleh penghasilan dari usaha maka akan ada perlakuan pajak untuk penghasilan tersebut. Kemudian, jika untuk melakukan kegiatan usaha tersebut perusahaan harus membayarkan gaji kepada karyawannya, maka dari pembayaran gaji juga akan ada pajak yang harus dipotong oleh perusahaan. Semua transaksi yang dilakukan perusahaan, baik uang masuk ataupun uang keluar atau bahkan yang belum melibatkan uang, dimungkinkan selalu ada perlakuan pajaknya yang diatur dalam pasal-pasal aturan perpajakan.

Berikut contoh dari beberapa Pasal dalam Undang-Undang Pajak yang mengaturnya:

- PPh Pasal 21

- PPh Pasal 22

- PPh Pasal 23

- PPh Pasal 25

- PPh Pasal 26

- PPh Pasal 29

- PPh Pasal 15

- PPh Pasal 4 Ayat 2

- PPN

- PPnBM

Khusus untuk kewajiban jenis pajak PPN dan PPnBM maka perusahaan harus melakukan pendaftaran/pengukuhan untuk memperoleh status Pengusaha Kena Pajak (PKP). Sehingga dengan kata lain, jika status belum PKP maka kewajiban pajaknya akan terkait PPh saja, namun jika sudah berstatus PKP maka kewajibannya terkait dengan PPh, PPN, dan PPnBM.

3. Bayar

Setelah penghitungan dilakukan, perusahaan wajib membayarkan pajak-pajak tersebut dengan terlebih dahulu membuat kode billing pembayaran pajak untuk kemudian mengisikan kode billing tersebut pada menu pembayaran pajak yang dapat diakses melalui internet banking, teller bank, ataupun ATM. Kode billing dibuat secara online pada website DJP. Pembuatan kode billing harus memperhatikan pilihan Kode Jenis Setoran pajak. Untuk melihat dengan detil daftar Kode Jenis Setoran pajak maka dapat cek pada link berikut: flazztax.com/KodeSetoranPajak. Kesalahan pemilihan Kode Jenis Setoran, dapat dianggap belum melakukan pembayaran pajak.

4. Lapor

Langkah terakhir sebagai pemenuhan kewajiban pajak perusahaan adalah dengan melaporkan segala penghitungan dan pembayaran pajak tersebut dalam formulir Surat Pemberitahuan (SPT). Pengisian formulir SPT saat ini telah menggunakan aplikasi elektronik dan pelaporannya pun dapat dilakuakn secara online.

Berikut adalah jenis SPT berdasarkan periode pelaporannya yaitu:

- SPT Tahunan: merupakan Laporan Tahunan PPh atas penghasilan perusahaan dalam 1 tahun berdasarkan Laporan Keuangan (laba rugi dan neraca)

- SPT Masa: merupakan Laporan Bulanan PPh atas pembayaran/pengeluaran biaya perusahaan dan juga kewajiban PPN atas semua penjualan yang dilakukan.

Sebagai penutup, kita perlu memahami bahwa tiap kewajiban pajak yang tidak dipenuhi dengan benar akan beresiko pada terbitnya sanksi bunga dan denda. Maka sangat penting untuk melakukan perencanaan pajak dengan baik untuk menghindari tagihan sanksi pajak yang tidak perlu.

Jika Anda memiliki pertanyaan, silahkan isi kolom komentar dibawah. Pertanyaan Anda akan dijawab Konsultan Pajak kami

bagaimana jika perusahaan baru ditetapkan sebagai pkp bulan agustus apakah dalam pelaporan tahunan badan untuk R/l penuh satu tahun untuk pembukuannya atau dari periode agustus ??

Yang menjadi acuan adalah kapan NPWP terdaftar, bukan kapan PKP nya

Kalau ingin mengurus pajak untuk perhsahaan baru bagaimana caranya

jika belum pernah memulai sama sekali ada baiknya melakukan konsultasi ke KPP karena ada step2 yg harus dipahami dulu, tidak dapat dijelaskan disini

bisa dimulai dari mengurus efin untuk mengakses djponline